今回は、新たに独立開業した事業主の方が、手続きしておかなければならない事をご紹介いたします。タイトルが【開業後】となっていますが【開業前】でも差し支えありません。【開業後】はお店の運営が大変で後回しになりやすいと思いますので、早めに手続きしましょう。

ここでは、個人で事業を始めた場合について紹介します。

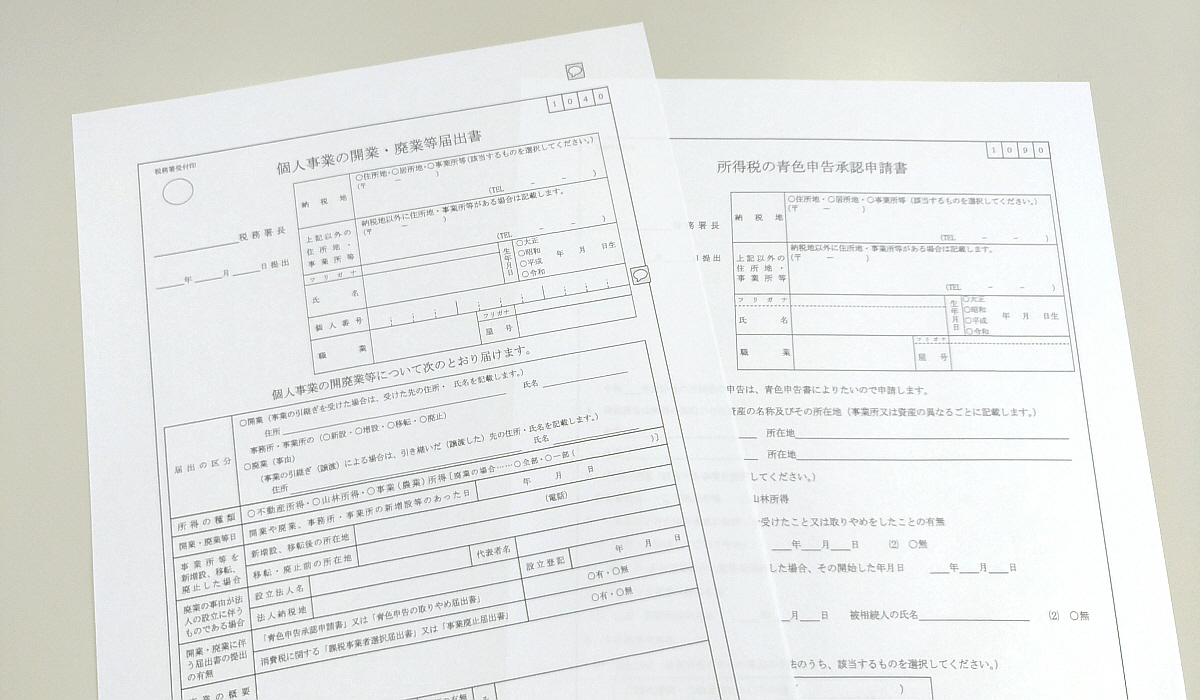

所得税法では事業を開始した日より1ケ月以内に開業届を出すことを義務付けています。

1ケ月を過ぎても罰則があるわけではありませんが、開業届と同時に提出しておけば受けられる税法上のメリットが有りますから、期限内に届け出をしておきたいです。

開業届と合わせて提出しておくとメリットが受けられる届出書をご紹介します。

1.青色申告承認申請書

所得税の申告書は「青色」と「白色」とに分けられています。

「青色申告」はキチンと帳簿が備え付けられていることを前提としており、事業を営んでいて「正規の簿記の原則」に則った帳簿を付けている事業者には年間65万円の所得控除が認められています。

「正規の簿記の原則」というと敷居が高いと感じますが、簡単な金銭出納帳や預金帳などを家計簿程度に記帳できれば大丈夫です。

あとは依頼する税理士さんの方で「正規の簿記の原則」に則った会計帳簿を作成していただけます。

(※弊社でも会計帳簿の記帳代行を承っています。ご相談はお問合せよりお願いいたします)

2.青色専従者給与に関する届出書

お店の運営を家族でまかなっていこうと計画されている事業主の方には絶対出しておかないといけない重要度の高い届出書です。

配偶者や息子、娘を正規のスタッフとして雇い給与を支払っていこうと思っても、この届出書を提出していないと事業主の経費として認められないからです。

「青色専従者」という名称は、「青色」=青色申告する納税者の意味で、「専従者」=納税者の家族(生計が同一である家族)を意味します。

経費として認められなかったらどうなるのか?

事業主の所得として課税され、支払われた給与は事業主からの小遣いとして扱われてしまいます。

なお、この届出書は開業の日より2ケ月以内が期限とされています。

3.給与支払い事務所の開設・移転・廃止の届出書

(2)の青色専従者給与を支給する場合や、第三者をスタッフとして雇い入れ給与を支払うのであれば、この届出書を提出しておかなければなりません。

給与支払者には所得税の源泉徴収義務というものが生じますので、こちらの書類もお忘れなく。

4.源泉所得税の納期特例の承認に関する届出書

さて、給与を支払い所得税の源泉徴収義務が生じたならば、原則として源泉徴収した所得税を給与を支払った月の翌月の10日までに毎月~納税しなくてはいけません。

これは毎月納付するべきところを半年に1度にしてくれるという特例を求める申請書です。開業したてでそんな余裕は無いと思いますので、事務の負担軽減のためにも申請しておきたいところです。

所得税の納付の期限は法令で定められており、給与を支払ったその年の1月から6月分の合計税額を7月10日までに。その年の7月から12月分の合計税額を翌年の1月10日までに納付することになっています。

今回は、開業にまつわる税務署関係の書類についてご紹介しました。

なお書類の届出先は、納税地(あなたの住所)を所轄する税務署です。

窓口で提出するか、郵送でも受け付けています。

税務署の所在をお調べになりたいかたは、コチラのリンクからお調べいただけます。