今年も所得税の確定申告が2月16日(水)から始まります!申告期限は3月15日(火)までです。申告期限が近づくと税務署は大変混雑しますから早めに準備しましょう。

さて、令和3年になってから開業し自分で商売を始めた方は、商売で得た収益を事業所得として確定申告をしなければなりません。初めて申告する場合は白色の申告用紙を使用しますので【白色申告】と一般的に言われています。

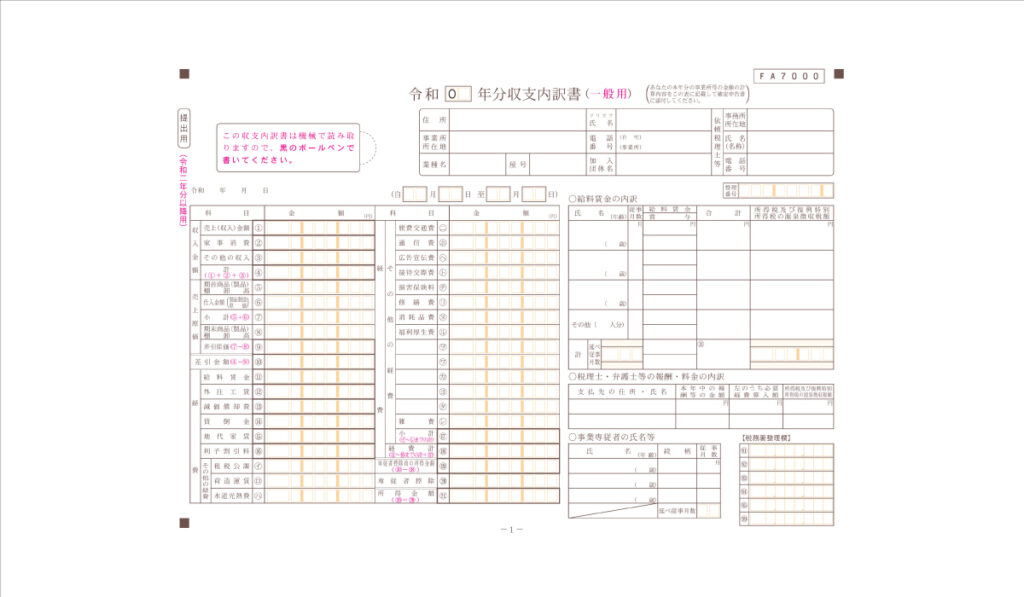

手順としは、まず「収支内訳書」という様式で1年間の売上と同じ期間の仕入れ、そして経費を合計し差し引き計算します。

差し引いて黒字になったものが事業所得です。

事業所得が計算できたら、次にいくら所得税がかかるかを申告書で計算します。開業する以前に勤めていた会社やお店から給与をもらっていた場合は、退職するまでの源泉徴収票も用意する必要があります。

どういうことかと言いますと、給与を貰っていた期間は給与所得として。商売を始めてからの期間は事業所得として合算して所得税を計算する必要があるからです。

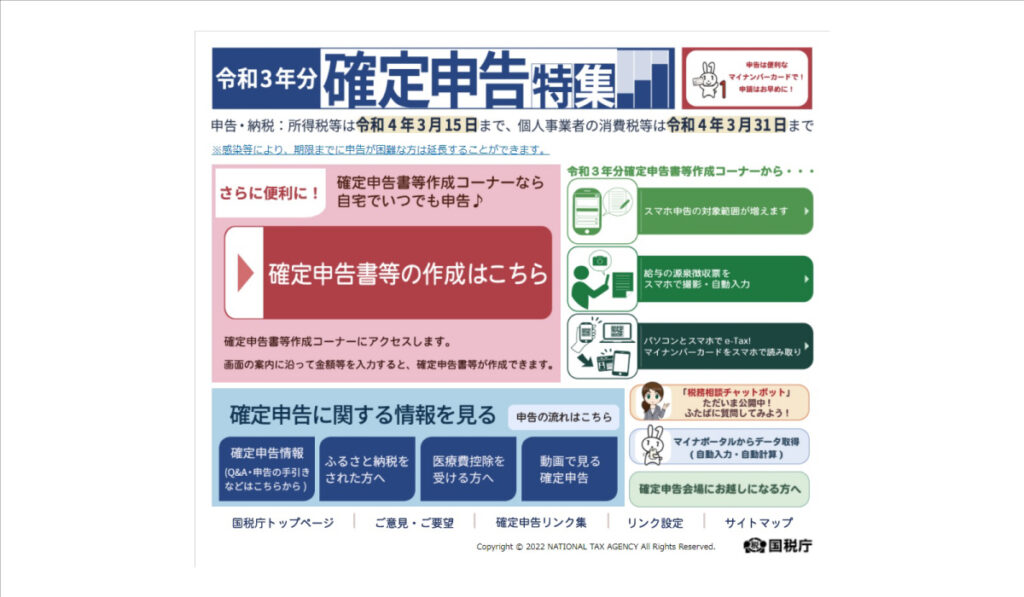

収支内訳書の作成や確定申告書の作成については、国税庁のホームページにWebで作成できる作成コーナーが用意されていますので、ご利用されることをおススメします!

ところで【青色申告】って聞いたこと有りませんか?

所得税の申告には【青色申告】と【白色申告】の2種類の形態が存在しています。どう違うのか?と言いますと【青色申告】には【白色申告】には無い次のようなメリットがあります。

- 青色申告特別控除(最高65万円)が受けられる

- 事業損失を3年間繰り越すことができる。(翌年の所得から差し引くことができる)

- 家族などの親族に支払った給与を必要経費として計上できる

- 未回収の売上代金について貸倒引当金を計上できる。

青色申告特別控除が受けられることと、家族などの身内への給与が必要経費として所得から差し引けることが、かなり大きな利点と言えます!ので、青色申告が利用できるよう手続きをしましょう。

【必要な手続き】

必要な書類は「開業届」と「所得税の青色申告承認申請書」の二種類です。

この二種類の用紙に必要事項を記入し、今回の確定申告の際に申告書と一緒に税務署へ提出することで令和4年分の申告から【青色申告】を利用することができるようになります。

◆様式は以下のリンクからダウンロードすることが可能です。